海上风电爆发!单月核准量超以往半年 助推海缆、塔筒桩基空间数倍增长丨黄金眼

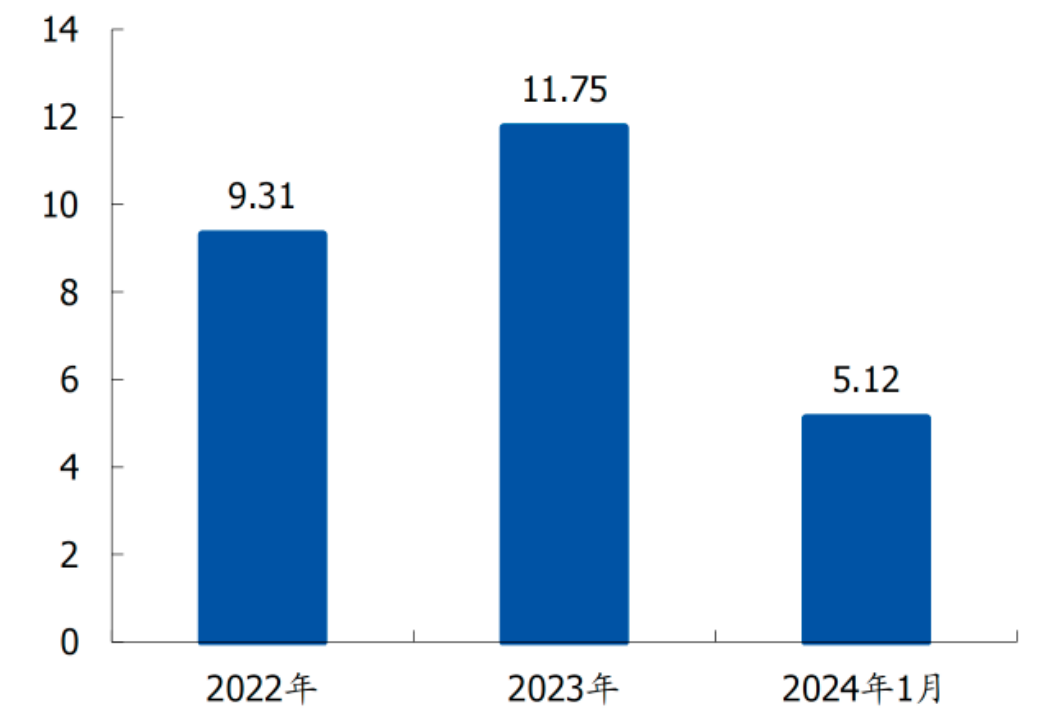

来源:fun88备用 发布时间:2024-03-16 19:21:332024年1月,国内新增海上风电核准量达5.12GW,相当于2022全年的55%、2023全年的44%,海上风电项目密集核准正在引领多个细致划分领域需求爆发。

2024年上半年,海风招标有望迎来密集释放,2024-2025年海风需求储备足。

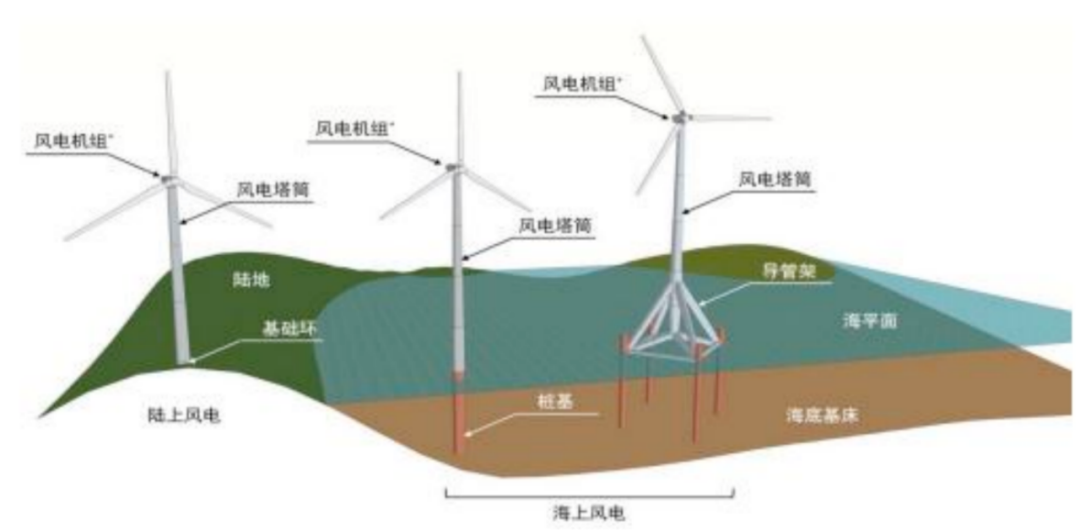

一般而言,海上风电场分为潮间带和潮下带滩涂风电场、近海风电场以及深海风电场3类,其中潮间带和潮下带滩涂风电场水深5m以下,近海风电场水深为5-50m,深海风电场水深为50m以上。我国海上风电场目前主要布局在近海以内,大多数在潮间带范围,开发规模化的潮间带及近海风电场在技术上已较为成熟。

我国海上风能资源很丰富,我国拥有大约1.84万公里的大陆海岸线米范围内,风能资源技术开发量可达500GW,而我国深远海风能可开发量近海的三倍以上。我国是海风开发最具活力的市场,但目前开发总量较小,随着部分省市出台针对海风的补贴政策和具体执行方案,鼓励项目加快落地,海上风电开发潜力巨大。

23年9月底以来国内海上风电催化不断,重点项目开工交付节奏逐步明朗,相关企业24年业绩确定性夯实。24年上半年海风招标有望迎来密集释放,深远海开发管理办法即将出台,各省深远海规划有望陆续落地。

2024年1月,国内新增海上风电核准量达5.12GW,而2022年核准量达9.31GW,2023年核准量达11.75GW,2024年1月海上风电核准量已达到2022年的55%、2023年的44%。从省份看,2024年1月核准量,广东省核准2GW、福建省核准1.2GW、辽宁省核准1GW、浙江省核准600MW、河北304MW,广东市场持续引领海风发展。

根据IRENA,全球海上风力发电加权平均LCOE从2010年的0.197美元/kWh降至2022年的0.081美元/kWh,仅高出化石燃料约17%,该差距目前仍在继续缩小,全球风电产业已进入景气发展周期,未来风力发电的经济性将进一步提升。

国内海风已基本实现平价上网,度电成本有望持续下降。根据CWEA统计,当前中国海上风电项目的平均度电成本已经下降到0.33元/kWh左右。在水深小于35m,登陆距离小于70km的浅、近海风电场,只要基础不需嵌岩,已基本可以在一定程度上完成平价上网。随着海上风电降本增效的不断推进,根据CWEA的预测,从2022年底到2030年中国海上风电度电成本将整体降低19-23%,预计2030年海风度电成本将降低到0.25元/kWh左右。

此背景下,CWEA预计2023-2024年中国海上风电新增装机规模将分别达到8-10GW、12GW-15GW,2025年将超过20GW。依照国家能源局数据,2023年前三季度,海上风电新增装机量为1.43GW。海上风电用海、航道、环评等审批流程周期较长,叠加风机价格回落使得下游开发商的风电项目推进较为缓慢,根据央视财经,2023年9月以来,国内多个海上风电项目施工加速推进,但考虑到2023年前三季度国内海上风电新增装机量较低,预计年内将有约5GW的海上风电项目实现并网,2024-2025年,海上风电新增装机量则有望迎来高增,预计分别达到10GW和15GW新增装机量。

而从全球角度来看,根据IRENA,相较于2022年,到2030年全球海上风电装机容量预计将从2022年的63GW增至2030年的494GW,增长空间约684%,年均新增装机约54GW。

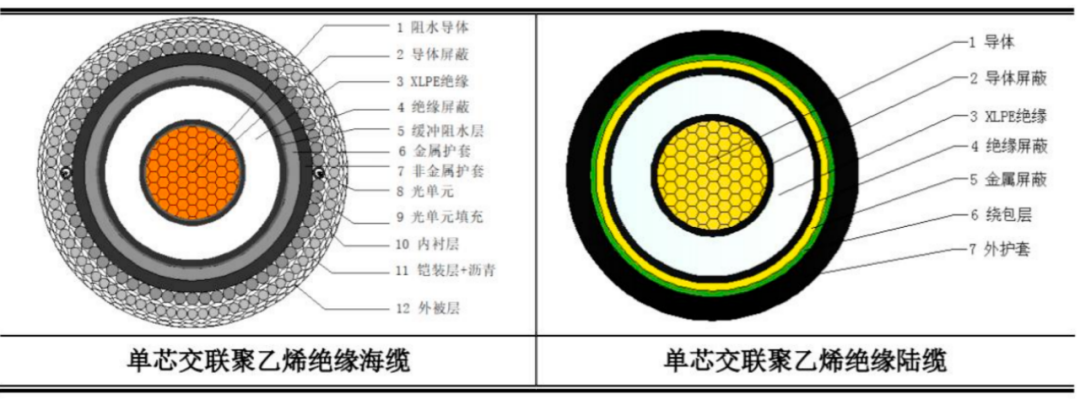

海缆是海上风电项目建设的重要组成部分,主要敷设于水下环境,用于传输电能的线缆。与陆缆相比,海缆在阻水和机械性能等方面具有更加高的要求,结构层次也更复杂,还需具备防腐蚀、防海洋生物的能力。以单芯交联聚乙烯绝缘海缆和陆缆为例,除去基本的导体和绝缘层、屏蔽层等,海缆较陆缆增加阻水层、护套、光单元、内衬、铠装层等。

国外海缆厂商起步较早,在过去曾凭借领先的优势曾占据我国海缆市场的主要份额。我国海缆的研究起步较晚,但近年来我国海缆厂商通过不断的技术创新和经验积累,自主设计研发了多项具有自主知识产权的海缆核心技术,整体产品性能已实现突破性提升。

海缆作为海上风电电能送出的核心设备将充分受益国内外海风装机量增长带来的需求量提升。伴随国内、欧洲国家和越南等国海上开发节奏的加快,国内企业除满足国内迅速增加的需求外,在海外国家海缆产能相对有限的背景下,未来国内海缆头部企业有望凭借慢慢地加强的技术优势实现对外出口,提升国内企业的全球市场份额。

其中东方电缆是国内陆地电缆、海底电缆系统核心供应商,2023年,公司陆续获得外罗一期风电场海缆故障抢修项目、埕北油田调整曹妃甸21-3油田开发项目、舟山六横大桥二期工程、三峡能源山东分公司牟平海上风电项目、华能岱山1号海上风电项目、广西防城港海上风电示范项目、沃旭能源Baltica2Offshore项目、锦州23-2油田开发项目、番禺油田脐带缆集中采购项目,海缆系统合计金额约14亿元。

亨通光电则形成了从产品到系统解决方案,到工程运维的全产业链发展格局。企业具有完善海上风电系统解决方案及服务能力,形成了从海底电缆研发制造、运输、嵌岩打桩、一体化打桩、风机安装、敷设到风场运维的海上风电场运营完整产业链。截至2023年第三季度末,企业具有海底电缆、海洋工程及陆缆产品等能源互联领域在手订单金额约170亿元,在手订单充足。

中天科技是国内最早从事海底光缆研发制造的企业之一,早在1999年便开始步入海缆领域,并于2002年成功研制海底光缆。

风电支撑基础包括塔筒、桩基、导管架等。其中风电塔筒是风电机组和桩基、导管架之间的连接构件,需支撑风电机组,也是实现风电机组的维护、输变电等功能所需的重要构件。风电塔筒可分为陆上风电塔筒和海上风电塔筒。

桩基和导管架则是海上风电设备的支撑基础,其上端与风电塔筒连接,下端嵌入海床基地,起到连接和支撑作用。根据海力风电招股说明书,塔筒在陆上和海上风电项目中的建设成本占比分别为12%/8%,桩基在海上风电项目中的建设成本占比为14%。

风机大型化是风电降本增效的重要方法解决方案之一。大兆瓦机型的运用,可使海上风电场减少机组台数,明显降低运输、安装、电缆连接等前期配套成本以及后期运维管理成本,同时还有助于风电场平均风速,提升风电场的经济性。

据罗兰贝格对某风场的测算,6MW机型替换3MW机型可使平准化度电成本下降约17%。2022年我国新增陆风/海风的平均单机容量分别达到4.3/7.4MW,较2020年分别提升1.7/2.5pct。

风机大型化趋势下,塔筒的单MW价值量基本稳定,桩基单位价值量有所提升。根据海力风电招股说明书,其桩基的单机容量从2018年的3.29MW提升到4.46MW,提升幅度为35.56%,单MW的桩基售价提升幅度为41.40%,成本提升幅度为35.53%,价值量呈现提升趋势。

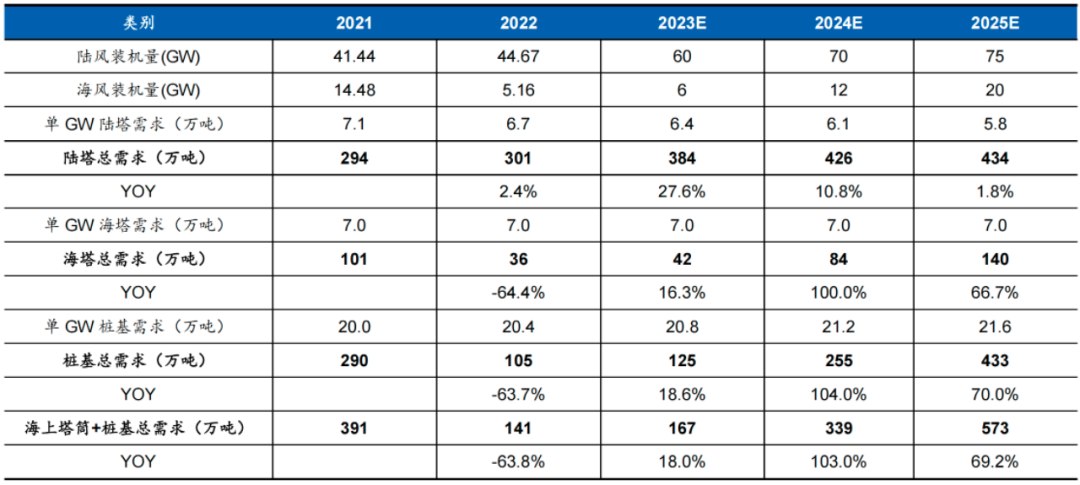

专业机构测算,预计2025年我国陆上塔筒需求434万吨,海上塔筒需求140万吨,海上桩基需求433万吨,海上塔筒+桩基需求合计573万吨,较2023年有数倍的增长;预计2025年全球陆上塔筒需求630万吨,海上塔筒需求563万吨,海上塔筒+桩基的合计需求为745万吨。

资料来源:CWEA,立鼎产业研究院,海力风电招股说明书,大金重工公告,国元证券研究所

此外,塔筒定价采取成本加成模式,主要受到钢板等原材料价格的影响。国内钢板价格相较于欧美,具有成本优势。欧洲本土产能供不应求,为国内公司能够带来出口机遇。

当前泰胜风能是国内风电塔筒制造领先企业,主营陆上与海上风机塔架等风电装备的研发、制造与销售,在全国风机塔架制造业中处于领先地位。

截至2022年末,公司风电塔筒等装备产能分布于国内10个生产基地,其中东部沿海地区主要布局海风和出口产能,三北地区主要布局陆风产能。未来针对陆风业务,公司拟在紧邻国内主要的陆风市场区域新增产能;海外业务方面,公司规划25万吨产能的扬州基地,大多数都用在出口产品的生产,该基地已于2023年中建成投产;海上业务方面,公司继续推动广东地区海风制造基地的布局工作,完善海风布局。

天顺风能是是国内全球最具规模的风塔、叶片装备制造有突出贡献的公司之一。截至2022年底,公司已在中国、欧洲建有10余个塔架生产基地,5个叶片生产基地,塔筒市场占有率和叶片及模具交付效率全球领先。

公司制造板块重心正从陆地转向海洋,海工业务快速扩张。当前已完成对长风海工的收购,国内江苏射阳单管桩工厂、江苏通州湾导管架工厂、广东揭阳导管架工厂、广东汕尾导管架配套工厂均已投入到正常的使用中,海风基础业务进一步夯实。预计到2025年底,公司国内海风基础年产能将超过200万吨。同时,公司积极把握欧洲海工装备紧缺的机遇,进一步加大德国海工基地建设,预计在2024年底实现投产。

海力风电基本的产品为风电塔筒、桩基、导管架及升压站等,尤以海上风电设备零部件产品为主,目前产品涵盖8MW及以下普通规格产品和10MW以上大功率等级产品。

公司已拥有海力海上、海力装备、海恒设备等多个生产基地,并规划新增南通小洋口基地、启东吕四港基地、盐城滨海基地、山东东营基地、山东乳山基地、海南洋浦基地等。沿海地区的基地布局可大大降低公司的运输成本,部分基地拥有自建码头,可保障交货和提升产品竞争力。

大金重工则是全国风电塔架行业第一家上市公司,已发展成为业务涵盖塔筒、管桩、导管架、浮式基础、升压站、叶片等风电海工装备制造、产业园运营、风场开发等多业务板块的新能源领域全球化运营公司。公司在德国、波兰等国家和国内的辽宁、内蒙古、河北等省市拥有10余家成员企业,客户和销售网络遍及30多个国家和地区,是全球最大的风电塔架和海上风电管桩基础装备供应和服务商。

声明:证券时报力求信息真实、准确,文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担